充电桩上下游产业梳理(二)

最新资讯

2024-07-11 00:00:00

阅读量 ()

充电桩一般通过多个充电模块并联构成,特别是大功率充电桩,而随着充电桩的单桩功率越来越大,对于充电模块也提出了更多要求。充电模块的工作电路由前级 PFC电路和后级 DC/DC 电路构成,主流厂商在前级 PFC 方案上均使用 VIENNA 电路,在后级DC/DC 方案上大多使用 LLC 全桥电路,仅英飞源、艾默生两家厂商选择牺牲一定效率换取更宽的输出电压,使用了 ZVS 移项全桥电路。在电路结构的技术路线上目前行业路线基本统一,因此在大功率快充的逐步发展下,充电模块需要提高单模块功率等级和功率密度,同时提供更宽输出电压、更高转换效率和更好的散热性能。目前充电桩模块主要有15kW、20kW、30kW、40kW等几种规格,也有一些厂商比如易能时代在2022年推出了行业首款60kW充电桩模块,但目前未成为主流。当然单模块的功率等级也不会无限制提升,多模块另一方面也是保证系统冗余的提升,降低单模块失效对整体系统的影响。系统充电模块较多的另一个好处是,易于进行功率调度分配,提高系统效率,减少资源浪费。根据优优绿能的资料,直流充电桩根据需求,一般会由偶数台充电模块并联而成,总数一般会在12台以下。比如480kW的充电桩会使用12台40kW充电模块,而180kW的充电桩,可以使用6台30kW充电模块或是12台15kW充电模块等。对大功率充电桩而言,充电模块也需要更高的功率等级,才能降低模块使用数量,便于降低系统成本。在高压快充的发展下,目前400kW以上的充电桩已经做到1000V输出电压,充电模块的输出电压范围也从500V、750V提升至如今高达1200V。在高达千伏输出电压的应用下,充电桩模块也需要更高的转换效率,以降低能量损失以及运营成本。其中的措施包括软开关技术,采用第三代半导体比如碳化硅、氮化镓功率器件等。充电桩功率提高,也意味着充电模块的散热也更加重要。过去的风冷功率模块已经无法满足一些大功率快充的应用,目前一些充电模块已经使用上液冷,通过外置散热器进行高效散热,也能够一定程度上提高系统运行效率。

在对市面产品的不完全统计中,华为充电模块96.5%是目前行业最高水平之一,但行业整体水平都在95%以上;优优绿能和通合科技的产品最大功率密度均为59.45W/in3,高于华为的57.21W/in3,英飞源的39.69W/in3和永联科技的 46.67W/in3;电压输出范围最宽的是通合科技和英飞源的 50V 至 1,000V,其他产品主要在100V至1000V和150V至1000V。

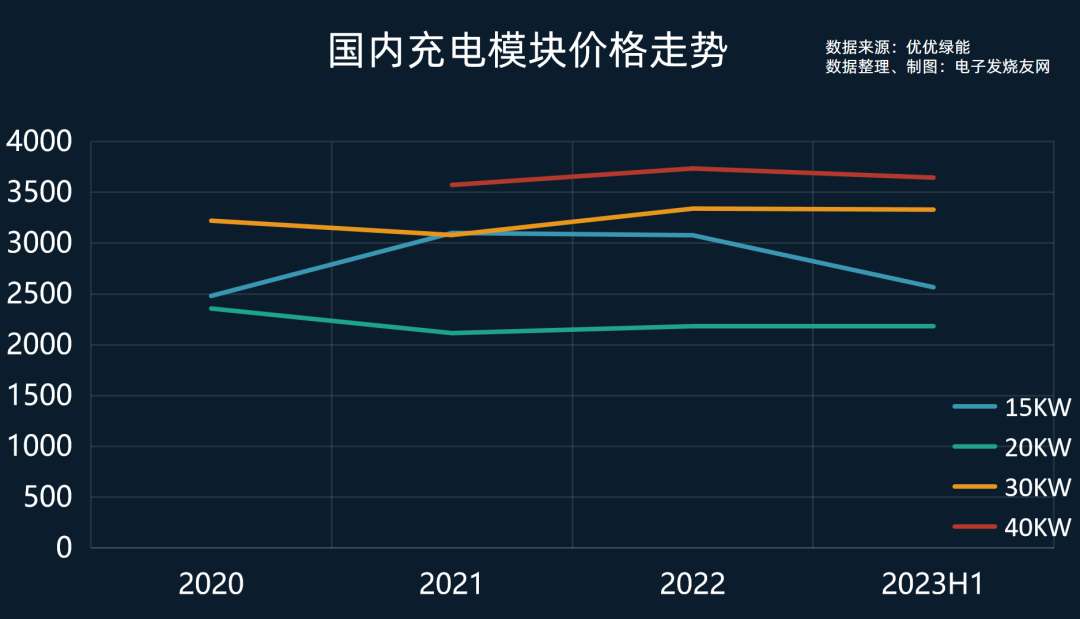

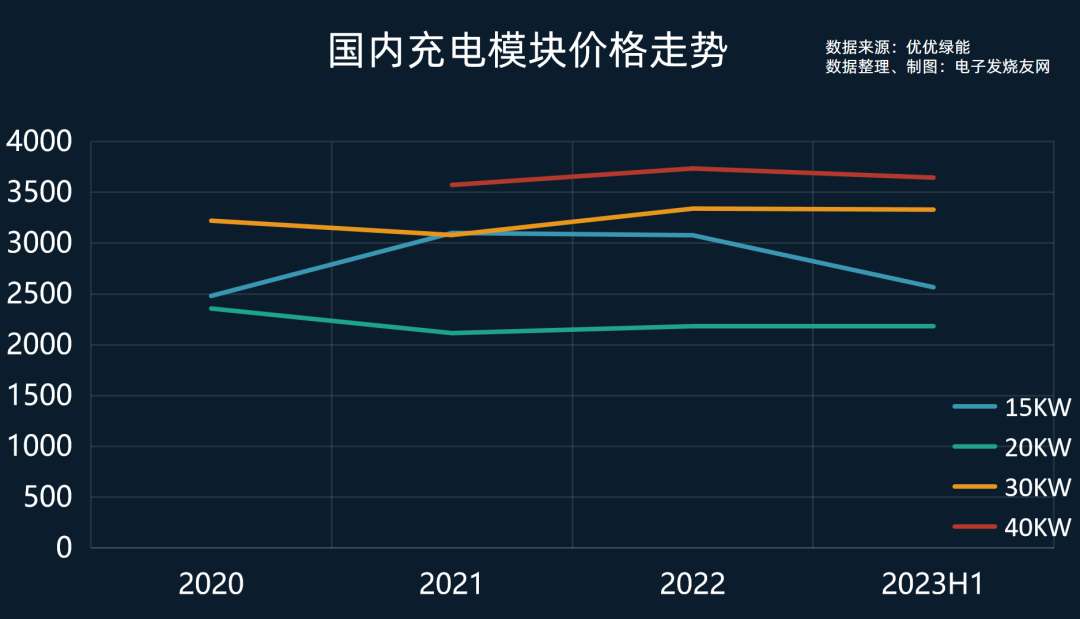

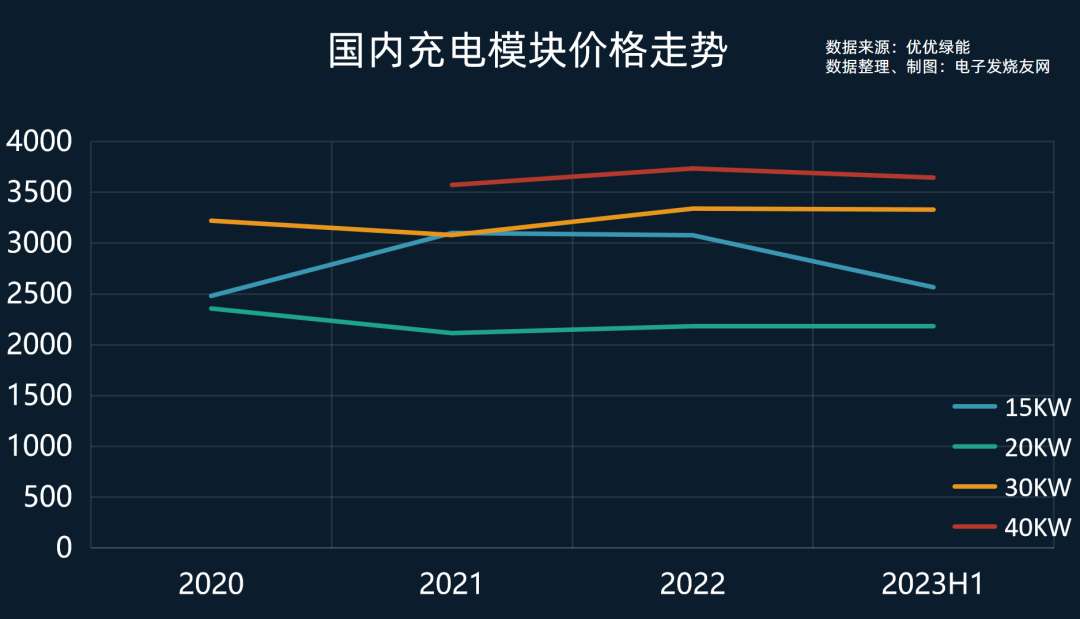

充电模块价格走势上,以优优绿能公布的数据来看,由于受到的影响因素较多,产品价格会产生异常波动,以及出现低功率等级产品比高功率等级产品更贵的现象。首先是国内和海外市场的差异,优优绿能公布的数据中,海外市场的产品单价往往要比内销单价高出50%以上,因此这里统计以国内市场为主。充电模块的价格受到功率等级、生产成本、定价策略、认证标准、竞争强度、客户类型、交易规模等因素影响。但出现15KW产品价格比20KW更高,甚至在2021年超过30KW充电模块单价的现象,主要是15KW产品目前已经进入市场衰退期,公司在持续降低产量的同时,由于客户需求量较少,2022年总共销售了不到400台,主要用于现有产品的维护和更换,对价格敏感度也相对较低,因此公司采取了不同的定价策略。而2021到2022年,除了15KW产品之外,其他产品单价都出现了不同程度的上升,这一定程度是由于当时芯片价格上涨导致的成本上升,对产品单价作出的调整。充电模块是充电桩中价值量占比最高的部件,所以市场格局方面我们先从偏上游的充电模块开始讲起。从国内市场来看,根据公开数据,2022年国内充电模块市场规模约53亿元。按照中国充电联盟对国内充电桩市场规模的增长预测,以及大功率充电桩趋势来估算,2023年国内充电模块市场规模约90亿元,到2025年有望达到接近200亿元的水平。从充电模块行业的玩家来看,主要分为两类,一是以特来电、盛弘股份、华为为代表的厂商自产自用,生产充电模块主要为自家充电桩产品服务;另一类是以英飞源、优优绿能为代表的供应商模式,只生产充电模块,自身没有充电桩整机产品。充电模块行业经过多年的竞争洗牌,目前形成一超多强的状态。没有上市的英飞源闷声发大财,2022年占据了国内超过30%的市场份额;而优优绿能、特来电、永联、华为、盛弘股份等位居第二梯队。

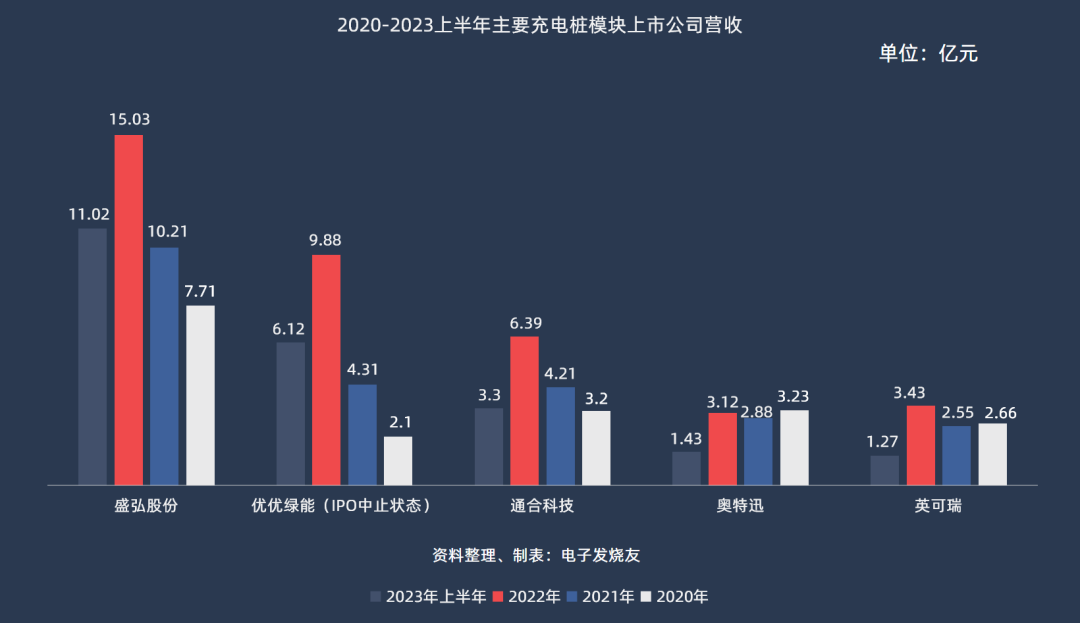

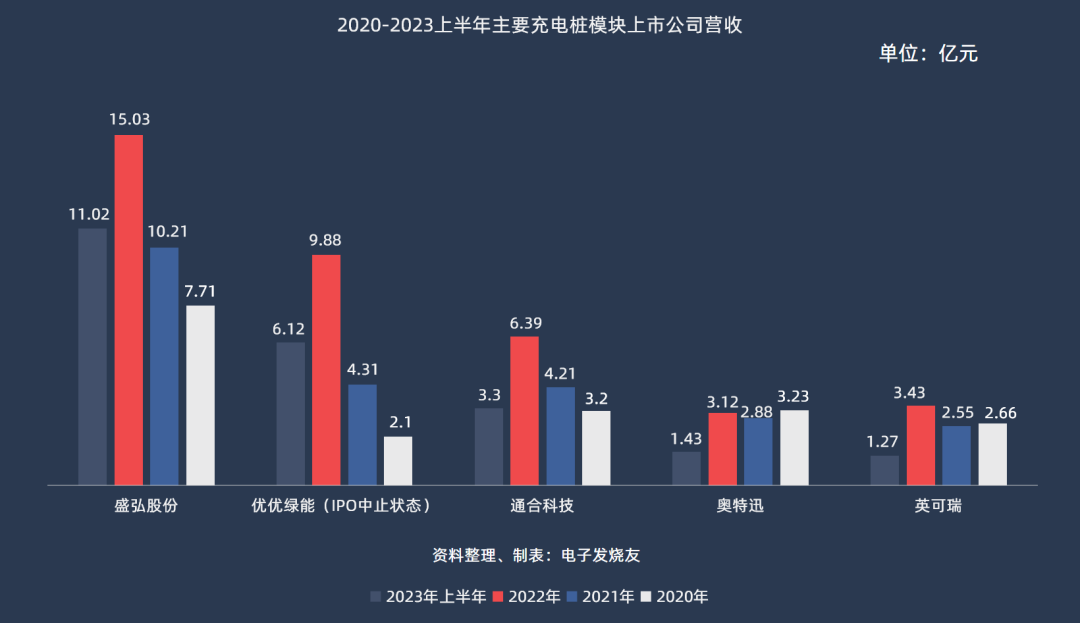

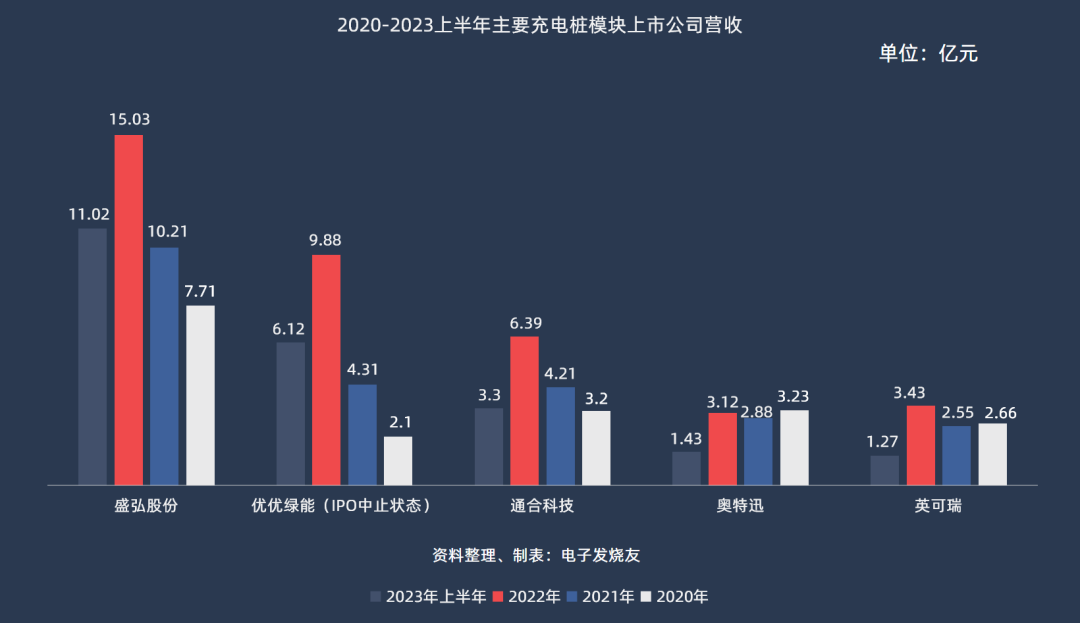

充电桩模块业务营收较大的上市公司主要有英可瑞、盛弘股份、通合科技、麦格米特、奥特迅等,其中优优绿能在去年8月31日创业板IPO已过会,但由于财务资料在9月底过期,目前IPO审核状态变更为中止。桩充电模块业务的公司,根据公开财报不完全统计,有充电模块业务营收数据的上市公司目前有盛弘股份、通合科技、奥特迅、英可瑞、科士达。

整体来看,从2021年到2023年,盛宏、通合、奥特迅的充电模块业务占比都在逐步提升,而科士达由于充电模块业务占比较低,尽管从财报中看到充电设备业务的营收在持续增长,但公司光伏逆变器和储能业务营收增速更快,因此从业务占比来看是呈现下降的趋势。

截至2023年9月30日,英可瑞相比2022年同期整体业绩下滑近20%,而主要原因是电动汽车充电电源业务大幅下滑,这也令公司的相关业务营收占比从2022年的将近68%下降至57%。

在毛利率方面,整体来看去年上半年这些公司的充电模块以及充电桩业务的毛利率是同比有较大增长。奥特迅在过去几年运营了多个充电站,导致持续亏损,但去年上半年的亏损大幅收窄,一方面是充电站的运营状况改善,另一方面是充电模块等电动汽车充电产品的销售增长。除此之外,盛弘股份、优优绿能、通合科技、英可瑞等在去年上半年的充电模块相关业务毛利率都同比2022年有明显增长。

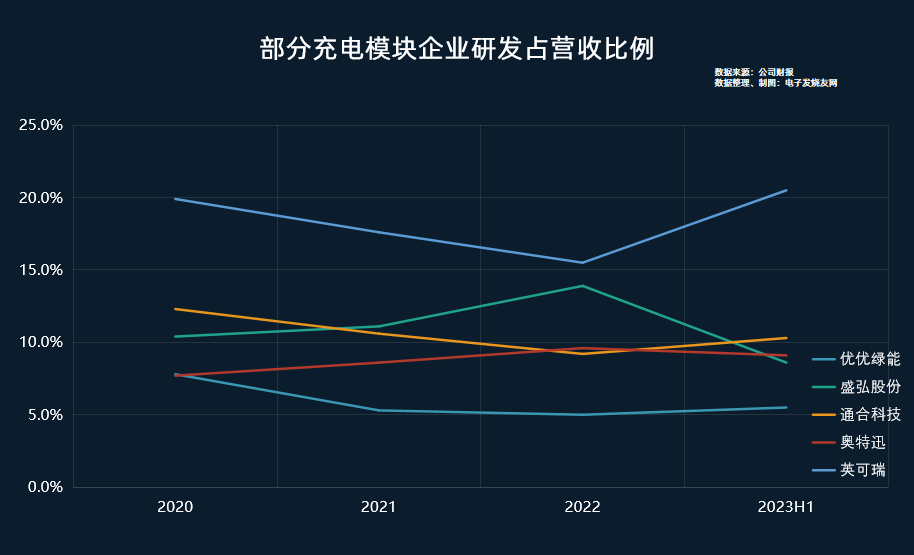

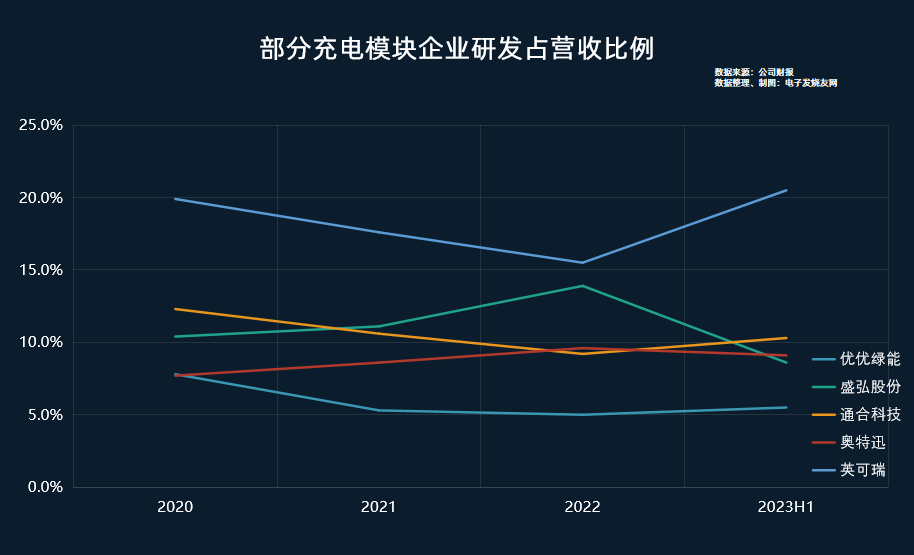

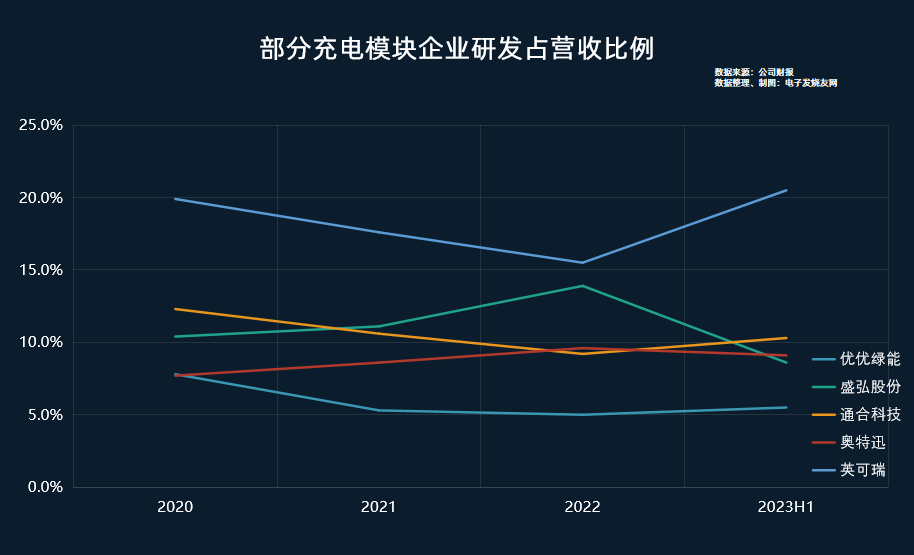

从统计的几家企业情况中可以发现,行业研发占营收比例普遍在10%附近,这与优优绿能招股书中给出行业平均11%的数据相近。但优优绿能的研发占营收比例相较行业平均水平要偏低,并呈现持续下滑的趋势,除了2020年这个比例达到7.8%,其余时间中的研发占比都不超过6%。研发占营收比例偏低,可能也与优优绿能专注充电模块有关。充电模块产品本身的迭代速度较慢,研发投入需求较低。而其他厂商,尤其是英可瑞和盛弘股份,主要由于产品线相对丰富,面向的应用市场较多,因此研发投入占比也相对较高。国内充电桩设备企业主要有三种类型,一是充电设备生产商,比如盛弘股份、科陆电子、科士达、和顺电气、中恒电气、国电南瑞、国电南自、许继电气、国网普瑞等;二是充电桩运营商自产充电桩产品,比如充电运营商特来电特锐德、星星充电、上海普天、万马股份等;三是部分涉及自研自制充电桩的车企,比如蔚来、特斯拉、小鹏等,这些车企同时也自己运营充电桩。

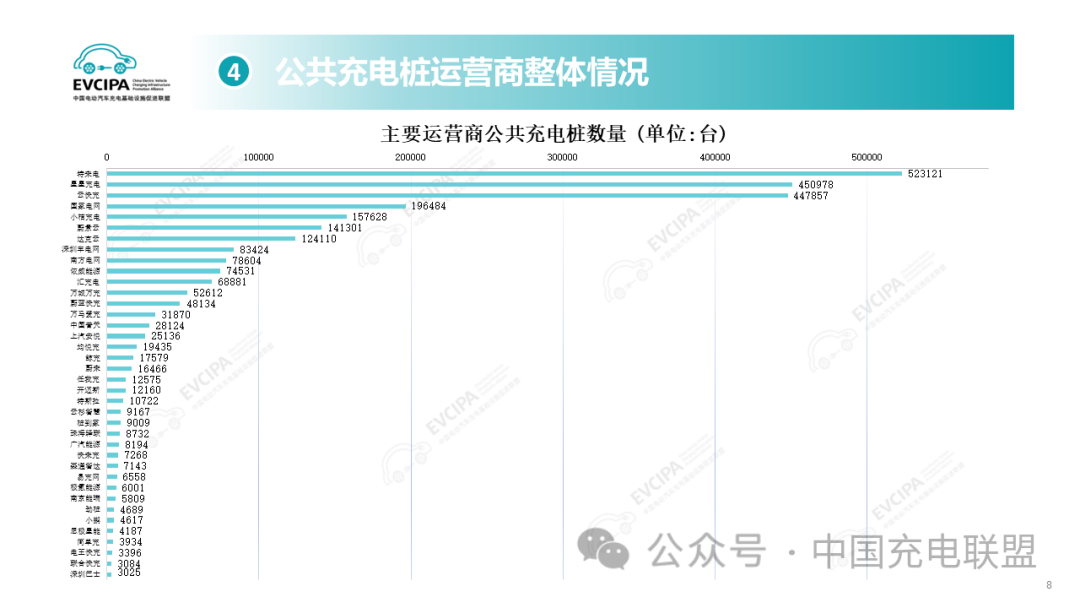

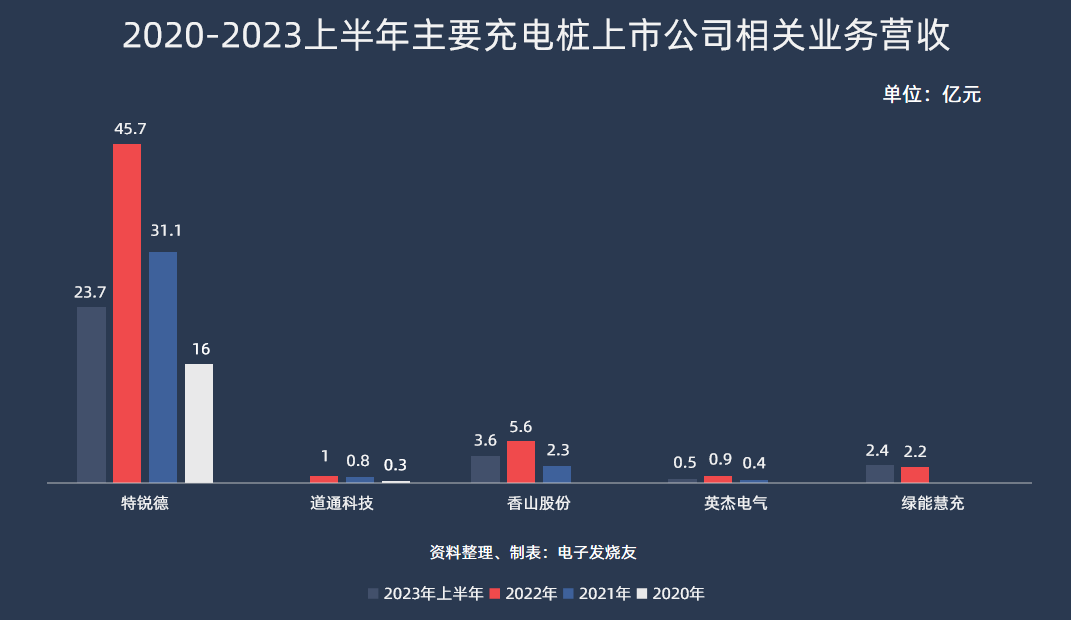

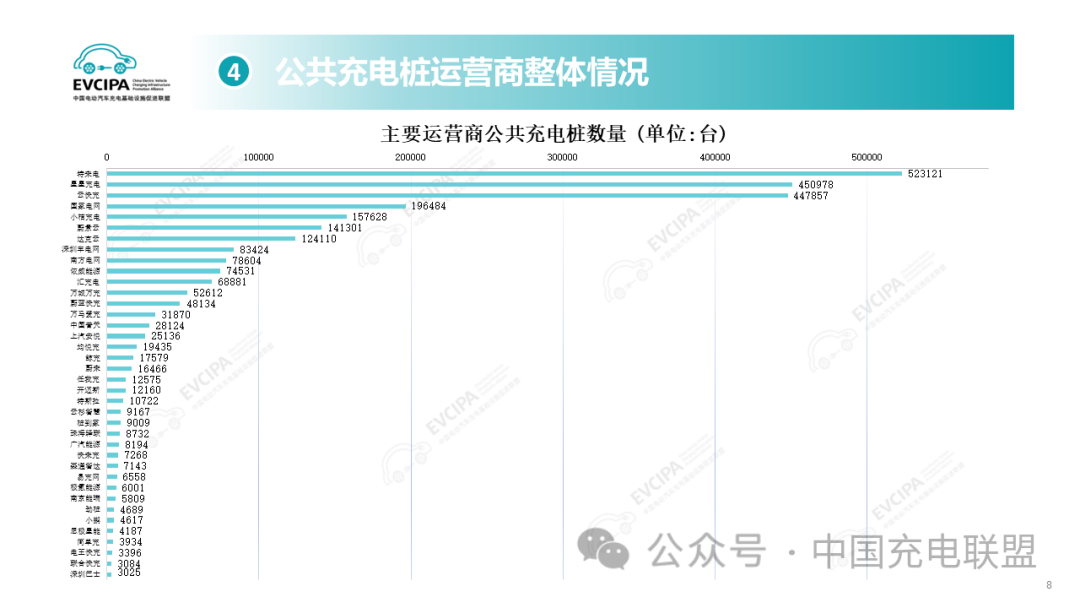

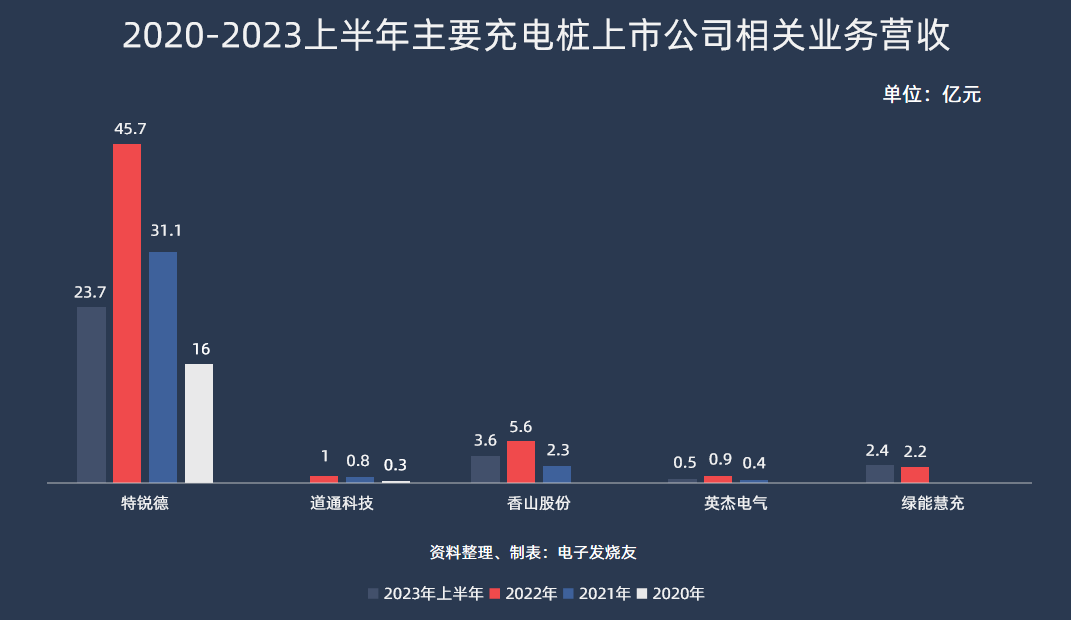

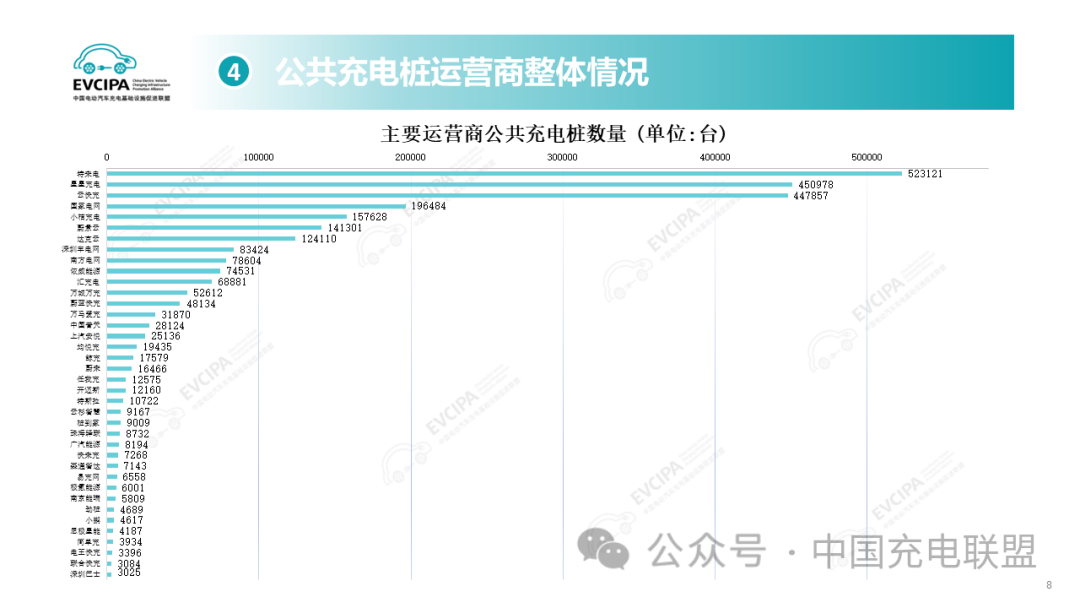

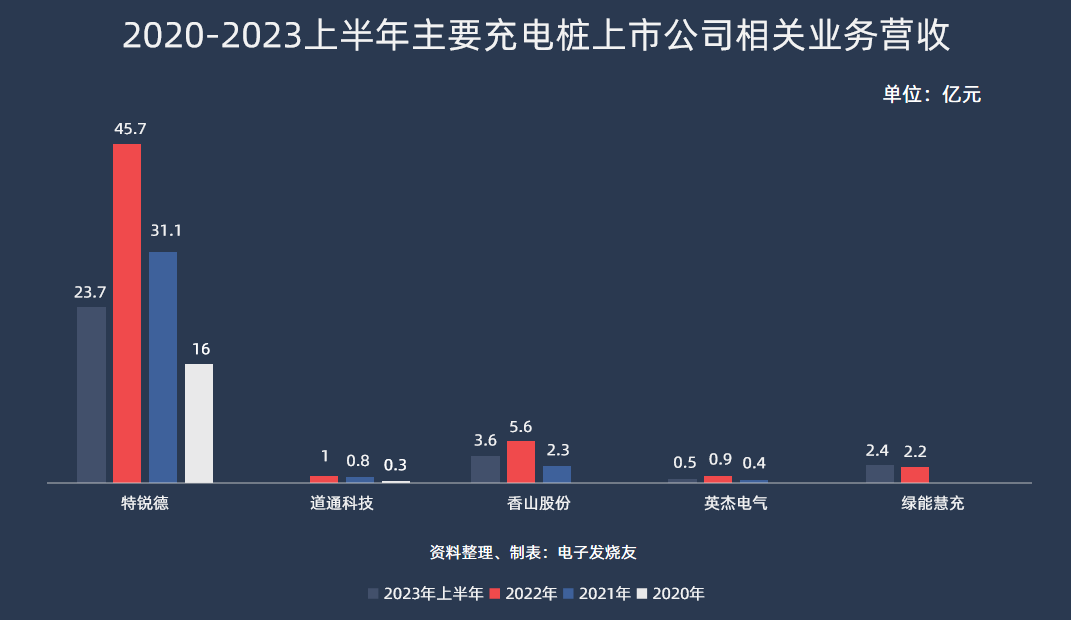

从中国充电联盟的数据来看,截至2023年底,特来电是国内拥有公共充电桩数量最多的运营商,有超过52万台公共桩,其中有超过31万台是直流充电桩。星星充电和云快充的公共桩数量接近,在45万台附近,不过云快充的直流桩占比较高,有18.3万 台,而星星充电有15.6万台。国家电网的公共桩保有量近20万台,在充电桩运营商中排名第四,其中有约9万台是直流充电桩。车企投资的充电桩运营商中,上汽安悦充电桩保有量最大,达到2.5万台,其次是蔚来的1.6万台。另外,还有大众投资的开迈斯、特斯拉的充电桩保有量超过一万台,广汽能源有八千多台,极氪和小鹏则分别有6000和4600台充电桩。除了上汽安悦之外,其他车企投资或者车企自营的充电桩运营商都以直流充电桩为主,特斯拉、极氪、小鹏等车企自营充电桩中,直流充电桩占比甚至接近100%。特来电在国内公共充电桩市占率最高的同时,也为其母公司特锐德带来了可观的充电桩产品收入。特锐德在电动汽车充电业务中的收入近年来增长迅速,从2020到2022年的收入翻了两倍,2023年上半年充电业务的收入也同比增长50%。

而从其他公司的情况来看,总体在充电桩业务中呈现持续上升的态势。香山股份在2020年收购均胜电子持有的均胜群英51%股权,进军汽车电子领域,在智能座舱、充电桩等领域发力。根据香山股份披露的信息,公司已经成为大众MEB平台智能充电桩的国内独家供应商,同时为极氪、红旗、智己等多家主机厂提供配套的充电桩供应以及运维服务。车企自营充电桩中,大功率直流充电桩的比例较高,单机价值量大,随着目前主机厂自建桩的规划落地,这也会继续成为公司业绩增长的动力。绿能惠充在2022年充电桩销售收入占到总营收的76%,在2023上半年的营收数据中,包括充电桩销售、充电业务等的新能源业务收入已经与2022年全年持平,全年有望实现100%以上的营收增长。道通科技去年继续在海外市场发力,去年上半年中国境内的营收占比已经从2022年的6.5%下降至3.3%。不过去年上半年公司没有披露详细充电桩产品的收入,但从2020年到2022年的收入走势来看,以及公司在2023年中报中提到海外充电桩市场需求暴增,相信2023年充电桩业务收入会进一步创新高。

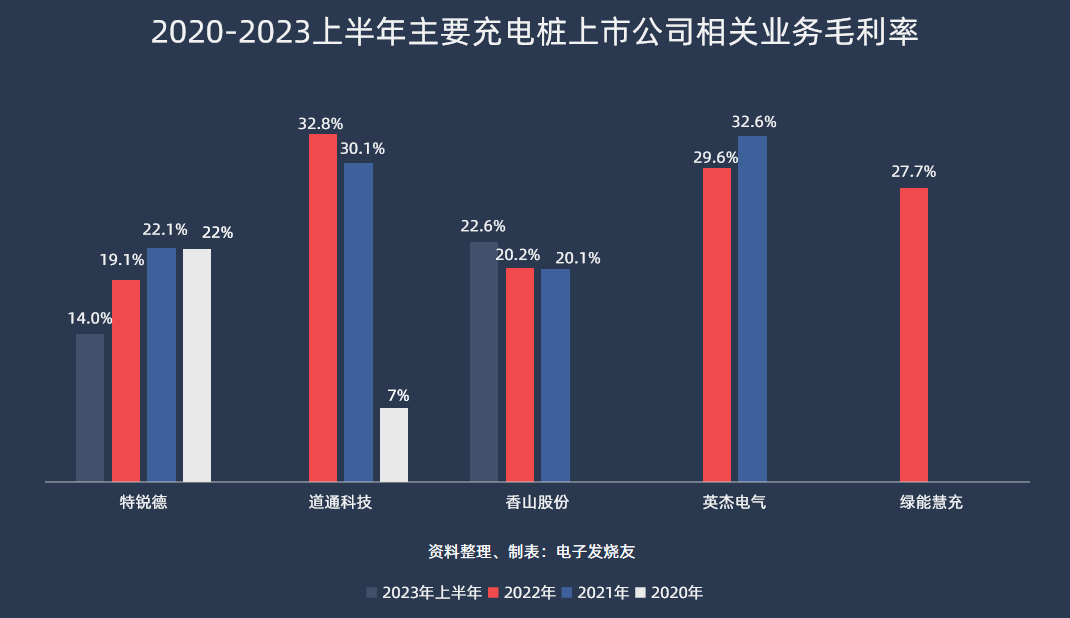

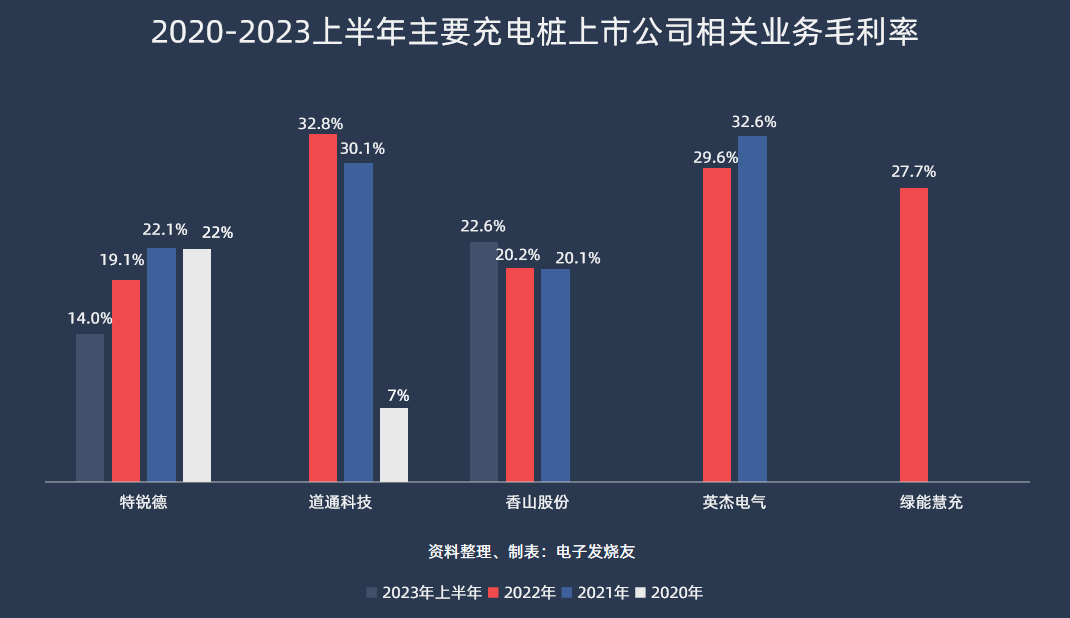

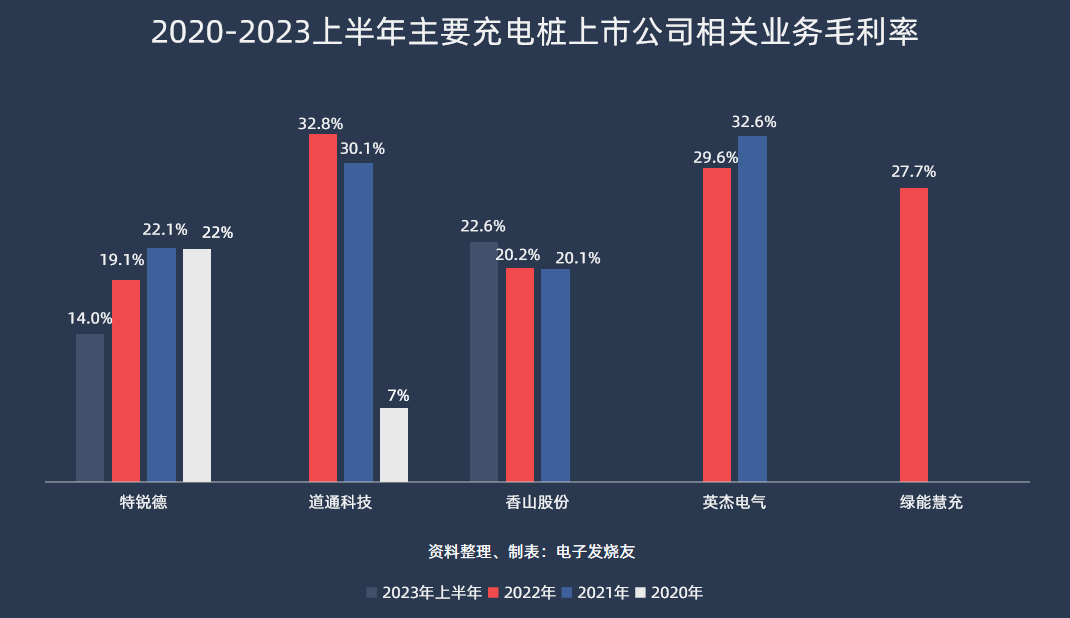

在毛利率方面,统计中的特锐德充电网及其他业务包含充电桩设备以及充电桩网络运营,2023上半年该业务的毛利率同比下降1.5个百分点。实际上目前特锐德的充电桩业务中,充电桩运营业务依然处于亏损状态,子公司特来电在2023年上半年亏损7000万元,但同比亏损收窄。不过如果2023年H2与2022H2的利润数据相当,在2023年特来电是有机会实现盈利的。而2023年H1的充电桩相关业务毛利率同比下降,可能是由于在上半年公司大规模铺设充电桩。在2023年上半年,特锐德新增6.5万个公共充电终端;而2022年上半年,公司仅新增约3.5万台公共充电终端。道通科技主要布局海外市场,近年来充电桩毛利率持续提高,2022年的充电桩销售毛利率已经超过30%。但2023年的数据仍未公开。另外英杰电气、绿能惠充在2022年的数据中,充电桩相关业务毛利率都在30%附近。香山股份充电桩产品主要面向主机厂,采用OEM和ODM的销售模式,因此毛利率相对稍低,目前稳定在20%附近,去年上半年可能由于主机厂大功率快充产品的需求带动了毛利率提升约2个百分点。随着新能源车渗透率的持续提高,充电桩数量,包括公共充电桩、私人充电桩、换电站等充电基础设施的数量也将会持续高速增长。从增量数据来看,未来几年增量充电桩的增速会逐步放缓;但随着快充的普及,未来三年市场规模有望继续保持50%或以上的增速。而800V高压平台车型以及400kW以上快充的加速落地,大功率充电桩的趋势也将持续提高充电桩的单位价值,核心部分充电模块以及充电枪和线缆,价值量还将持续上升,成为相关企业营收增长的驱动力。在小功率充电桩上,由于V2G需求,以及部分车企去掉OBC的规划,7kW到20kW小功率直流充电桩的占比将会逐步提高。充电模块未来的发展趋势包括:高功率密度和单模块功率等级、更宽的输出电压、更高转换效率和更好的散热性能等。15kW和20kW充电模块的市场将逐步衰退,30kW和40kW充电模块成为主流的同时,未来60kW甚至更高功率等级的功率模块也有可能成为新的增长点。从上市公司的业绩情况来看,海外市场将会是国内充电桩产业链企业的一个重要方向。相比国内市场,海外市场的充电桩相关产品毛利率普遍要比国内市场高,一些专供海外市场的充电桩企业毛利率有明显的优势。同时海外新能源汽车渗透率较低,市场仍处于早期阶段,未来充电桩市场将有较大增长空间。由于新能源汽车产业发展速度较快,未来快充的标准还有可能存在变数,比如设计充电功率900kW的ChaoJi充电系统有可能会成为新的国标。技术的迭代以及新能源汽车渗透率的提高都是充电桩产业未来增长的重要因素。

在线客服

在线客服