半导体风云起,汇顶科技并购云英谷掀巨浪

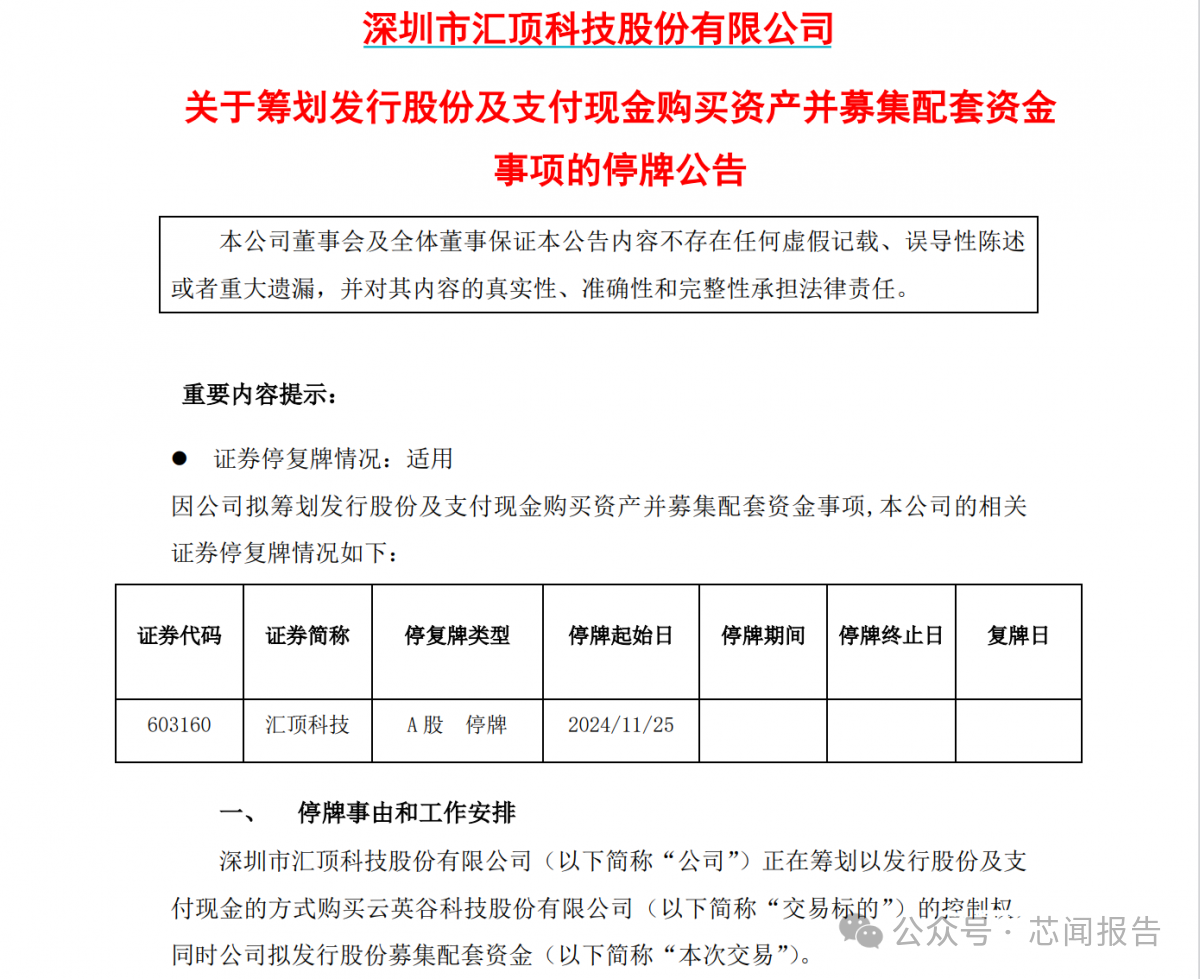

汇顶科技计划以发行股份及支付现金的方式收购云英谷的控制权,此次并购在半导体行业引起广泛关注。本次交易处于筹划阶段,预计停牌不超过 10 个工作日。11 月 22 日晚,汇顶科技发布公告称,公司正在筹划以发行股份及支付现金的方式购买云英谷科技股份有限公司的控制权,同时拟发行股份募集配套资金。公司股票自 11 月 25 日开市起停牌。

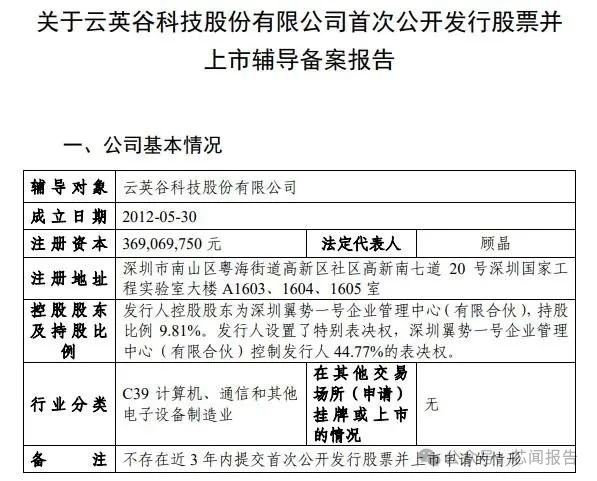

云英谷曾被估值 85 亿元,在行业内颇具影响力。2024 年 4 月,云英谷以 85 亿元的估值,排名第 976 位。此外,云英谷去年还曾冲刺 A 股 IPO,2023 年 1 月 16 日,中金公司曾官宣对云英谷科技展开上市辅导工作。9 月 2 日晚,云英谷科技在官方微信公众号发布消息称,公司近期完成新一轮增资,由祥峰投资与成都策源共同投资。本轮增资完成后,云英谷科技拥有超过 10 亿元的资本储备以应对业绩的快速增长以及行业周期。云英谷科技预计,2024 年公司给品牌手机出货 OLED 驱动芯片达到 5500 万至 6000 万颗。

二、汇顶科技发展现状

业绩表现:2024 年前三季度,汇顶科技交出了一份亮眼的成绩单。实现营业收入 32.23 亿元,同比增长 0.82%。归母净利润更是增长飞速,同比增长 3499.30%,达到 4.48 亿元。这一成绩的取得,得益于公司在技术创新和市场拓展方面的持续努力。

发展战略:汇顶科技的对外投资始终符合国家法律法规及产业政策,与公司的发展战略高度契合。目前,公司正积极实施平台化发展战略,从最初的指纹识别业务成功扩展至触控、音频、安全等多条业务线。通过不断拓展业务领域,汇顶科技降低了对单一业务的依赖,提高了公司的抗风险能力。

近期动态:11 月 5 日,汇顶科技发布公告,计划出售孙公司 DCT GmbH 和 DCT B.V. 的 100% 股权,初始交易价格为 4250 万欧元。这一举措是公司战略规划和业务布局调整的一部分,旨在优化资产结构,聚焦核心业务,为公司的未来发展奠定更加坚实的基础。

三、云英谷企业价值

企业简介:云英谷是一家在显示芯片设计领域具有卓越实力的企业。公司以显示技术研发为核心,专业从事 OLED 显示驱动芯片、Micro OLED 硅基微显示芯片、Micro LED 硅基微显示芯片的研发、设计及销售,同时还提供显示技术 IP 授权。其主要产品包括 AMOLED 显示驱动芯片,下游应用终端为智能手机,可实现高品质显示、低功耗,有效提升面板良率、降低模组成本;Micro OLED 硅基微显示芯片,具有超高 PPI(5644)、高集成化的特点,可为 AR/VR 应用提供解决方案。在手机 AMOLED 显示驱动芯片领域,2022 年公司总体 AMOLED 显示驱动芯片销量在全球范围内排名第六,在中国内地供应商中排名第一。在 Micro OLED 硅基显示驱动背板芯片领域,公司是行业的技术开拓者和引领者,2022 年,在独立显示驱动背板芯片厂商中,公司 Micro OLED 硅基显示驱动背板芯片的销量全球排名第一。

投资阵容:云英谷的股东阵容十分强大,包括华为哈勃、京东方、高通、红杉资本等众多知名机构。2024 年胡润全球独角兽榜中,云英谷以 85 亿估值,排名该榜单 976 名。自 2012 年成立以来,云英谷已经历了 12 轮融资,投资方涵盖了科技巨头和知名创投机构。早在 2015 年 10 月,京东方就参与了云英谷 A 轮融资;2018 年 1 月份,小米集团参投了云英谷 B 轮融资,并在云英谷超 2 亿人民币的 C + 轮融资中再次跟投,小米长江产业基金也在此时入局云英谷;华为则是在 2021 年 5 月份云英谷 D + 轮中,通过哈勃投资注资云英谷。除此之外,云英谷还吸引了众多知名创投,如红杉中国、启明创投、毅创资本、中信资本、中金资本等均早早入股。其中,启明创投更是为云英谷注资三次,毅创资本、鸿泰基金等资方也多次参投云英谷。2024 年 9 月,云英谷宣布完成最新一轮 F 轮融资,投资方为祥峰投资中国基金和策源资本。该轮融资后,公司拥有超 10 亿元的资本储备以应对业绩的快速增长及行业周期。

发展前景:2024 年 9 月,云英谷宣布完成最新一轮 F 轮融资,投资方为祥峰投资中国基金和策源资本。该公司称,该轮融资后自己拥有超 10 亿元的资本储备以应对业绩的快速增长及行业周期。云英谷预计 2024 年给品牌手机出货 OLED 驱动芯片达 5500 万至 6000 万颗。随着智能手机市场的发展,AMOLED 屏幕在手机市场中的份额持续提升,云英谷的 AMOLED 显示驱动芯片有望迎来更广阔的市场空间。同时,随着 VR/AR 等智能头戴式设备市场的不断发展,公司的 Micro OLED 硅基微显示芯片也将发挥重要作用。云英谷在显示芯片设计领域的技术实力和市场前景,使其未来发展充满潜力。

四、并购影响

对汇顶科技的影响:

本次收购云英谷对于汇顶科技而言意义重大。云英谷在显示驱动芯片领域的专业实力和技术积累,将帮助汇顶科技迅速开拓显示驱动芯片市场。汇顶科技原本在指纹识别、触控、音频等领域有着深厚的根基,通过此次并购,能够进一步丰富产品线,降低对单一业务的依赖,提升公司的抗风险能力。

云英谷拥有强大的股东阵容和丰富的客户资源,与汇顶科技共同面向包括手机厂商在内的消费终端品牌。收购完成后,汇顶科技可以共享这些客户资源,进一步拓展市场份额,完善公司的战略布局。同时,双方在业务、技术、人才等方面也有望产生良好的协同效应,为汇顶科技的未来发展注入新的活力。

对半导体行业的影响:

汇顶科技计划收购云英谷,在半导体行业再掀并购浪潮。近年来,半导体行业的并购重组日益频繁,此次并购有望推动行业整合。汇顶科技作为行业内的知名企业,其并购行为将对其他企业产生示范效应,引导更多企业通过并购实现资源整合和业务拓展。

随着行业整合的推进,半导体企业的竞争力将得到提升。通过并购,企业可以实现技术互补、产能扩充和市场份额的扩大,从而提高整个行业的集中度。这将有助于优化行业资源配置,推动半导体行业向更高层次发展,提升行业的整体竞争力。

五、半导体行业未来趋势

市场复苏:2024 年半导体市场将呈现明显的复苏态势。在经历约一年半的业绩下滑后,半导体芯片板块在 2024 年一季度实现微盈,净利润同比增速由负转正,显示出周期复苏趋势越发明确。全球半导体市场在存储市场历经近四成的市场衰退后,减产效应发酵推升产品价格,加上高价高带宽内存(HBM)渗透率提高以及终端市场逐步回暖,尤其是以智能手机和电脑(PC)为代表的消费电子产品需求复苏,成为半导体全行业复苏过程中的基本盘。同时,AI 芯片供不应求,预计 2024 年半导体市场销售额呈现增长趋势,年增长率达 20%。

车用半导体市场发展:先进驾驶辅助系统(ADAS)和车用信息娱乐系统驱动车用半导体市场发展。虽然整车市场增长速度有限,但汽车智慧化与电动化趋势明显,对半导体的需求稳定增长。预计至 2027 年,ADAS 在汽车半导体中占比最高,年复合增长率将达 19.8%,占该年度车用半导体市场达 30%;车用信息娱乐系统在汽车智能化与联网化驱动下,2027 年年复合增长率达 14.6%,占比将达 20%。越来越多的汽车电子将依赖芯片,这意味着对半导体的需求将是长期而稳健的。2023 - 2024 年,车用半导体领域迎来重大变革,全球车用半导体市场规模持续增长,预计到 2024 年,电动汽车每辆车将会使用超过 2000 美元的车用半导体。5G 车联网应用迎来爆发,人工智能、机器学习等技术也将得到广泛应用。随着全球对环境保护意识的不断提高,电动汽车市场继续扩大,车用半导体企业将致力于研发更加节能、环保的芯片产品。全球汽车半导体行业市场规模的上涨主要由电动汽车和智能网联汽车的普及、先进驾驶辅助系统和自动驾驶技术的快速发展、汽车电气化趋势加速以及消费者对车载信息娱乐系统和车联网功能的需求不断增加等因素驱动。

半导体 AI 应用扩展:随着半导体技术的进步,预计 2024 年有越来越多的 AI 功能被整合到个人终端中,AI 手机、AI 个人电脑、AI 穿戴设备兴起。个人终端在 AI 导入后将有更多创新应用,对半导体的需求将进一步增加。AI 在数据中心对运算力和数据处理的高要求以及支持复杂机器学习算法和大数据分析需求下大放异彩,如今正从数据中心扩散到个人装置。例如,AI 绘画与 AI 写作领域,这些技术正在逐渐渗透到创意产业、教育、市场营销等多个领域,越来越多的企业和个人利用 AI 工具提高创作效率,提升市场竞争力。

IC 设计 “去库存化” 终止:亚太地区 IC 设计业者的产品广泛多样,应用范畴遍布全球,虽然因为库存去化进程漫长,于 2023 年营运表现较为清淡,但各业者在多重压力的影响下仍显韧性,积极探索创新和突破的途径。在全球个人设备市场逐步复苏下,亚太地区 IC 设计领域将有新的成长机会,预计 2024 年市场增长率达 14%。

晶圆代工先进制程需求增长:晶圆代工产业受到市场库存调整影响,2023 年产能利用率大幅下滑,尤其 28nm 以上的成熟制程需求下滑较重。不过,受部分消费电子需求回温与 AI 爆发需求提振,12 英寸晶圆厂已于 2023 下半年逐步复苏,尤其以先进制程的复苏最为明显。展望 2024 年,在台积电的领军、三星及英特尔戮力发展、及终端需求逐步回稳下,市场将持续推升,预计 2024 年全球半导体晶圆代工产业将呈双位数增长。

成熟制程价格竞争加剧:2023 年下半年至 2024 年上半年,工控与车用芯片在短期内有 “去库存化” 的需求,而该领域芯片以成熟制程生产为大宗,这将让成熟制程晶圆代工厂重掌议价权。同时,中国大陆在美国禁令影响下,积极扩增产能,为了维持其产能利用率,从业者持续祭出优惠代工价,预计此将对其它晶圆代工厂商带来压力。

2.5/3D 封装市场爆发式增长:半导体芯片功能与性能要求不断提高,先进封装技术日益重要,通过先进封装与先进制程相辅相成,此将继续推进摩尔定律的边界,让半导体产业产生质的提升,而这正促使相关市场快速成长。预计 2023 年至 2028 年,2.5/3D 封装市场年复合增长率达 22%,是半导体封装测试市场中未来需高度关注的领域。

晶圆级封装(CoWoS)供应链产能扩张:AI 浪潮带动服务器需求飙升,先进封装技术 CoWoS 发挥重要作用。目前 CoWoS 供需缺口仍有 20%,除了 NVIDIA 外,国际 IC 设计大厂也正持续增加订单。预计至 2024 下半年,CoWoS 产能将增加 130%,加上有更多厂商积极切入 CoWoS 供应链,预计都将使得 2024 年 AI 芯片供给更加畅旺,对 AI 芯片发展将是重要成长助力。

六、半导体行业并购浪潮

国内并购潮开启:

政策对并购的支持力度在加大,今年 6 月,证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》,提出要更大力度支持并购重组;国务院办公厅发布《促进创业投资高质量发展的若干政策措施》,明确表达了对硬科技领域的并购支持。在政策的推动下,目前不少半导体企业的估值回调,为一些成熟企业收购技术提供了有利条件。近期,国内半导体企业频频出手并购,如 7 月 14 日,半导体零部件企业富创精密公告称,拟以不超过 8 亿元收购亦盛精密 100% 股权;同日,电源管理芯片及信号链芯片厂商希荻微公告称,二级全资子公司 HMI 拟以约 1.09 亿元人民币收购韩国芯片设计公司 Zinitix 合计 30.93% 股权;6 月 23 日,纳芯微发布公告,拟以现金收购麦歌恩 68.28% 的股份;6 月 21 日,芯联集成发布公告称,拟收购控股子公司芯联越州剩余的 72.33% 股权。

并购成为半导体企业做大做强的关键手段:

并购已经成为半导体企业做大做强的重要手段,通过并购实现技术互补、市场扩张的策略,已经成为半导体企业提升核心竞争力的重要途径。近期半导体上市公司实施的并购均紧密围绕自身主业进行布局,旨在通过并购弥补技术空白,强化产能控制,扩充产品品类以及拓宽下游应用。例如,希荻微通过收购韩国芯片设计公司 Zinitix,将拓宽技术与产品布局,加速扩张产品品类和下游领域、增强公司持续经营能力与市场竞争力。纵观全球半导体产业发展史,许多龙头企业如德州仪器等,都是通过一系列并购实现了业务整合和规模扩张,最终成为行业翘楚。

全球半导体行业并购趋势:

全球并购市场颇为活跃,汽车半导体领域的并购活动尤为活跃。例如,英特尔收购 Silicon Mobility,瑞萨收购氮化镓技术供应商 Transphorm,以开发新的电源解决方案。此外,2010 年至 2018 年间,硅光子技术在半导体公司中的并购交易频繁发生,预计未来硅光和量子计算领域将成为并购的重点区域。此次汇顶科技收购云英谷,不仅是两家企业的战略布局调整,更是半导体行业发展的一个重要节点。在半导体行业未来趋势向好,并购浪潮不断的背景下,汇顶科技与云英谷的并购将为行业带来新的机遇与挑战。